前言:我作为一个财经专业狗,前三年因为对专业课不感兴趣学得不太好,反倒大四没有课以后才对经济金融产生了较大的兴趣,就只好利用实习之余自己补补课,把从前没有认真读过的专业书再读一遍。希望能每次学习都有新收获。

第一本复习的书是《商业银行业务与经营》(庄毓敏 编,中国人民大学出版社)。当时我们班好多同学都退课了,我也是,退课原因是担心老师给分不好影响成绩,就把这两个学分留着大三下修了。但这知识还是很重要的,加上我对银行资产负债表是小白状态,所以就先读了这本书。

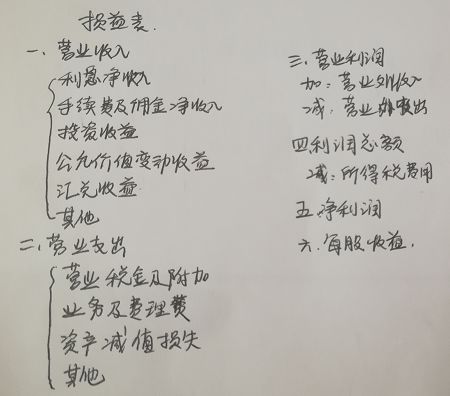

提到会计,最基础的三张表就是:资产负债表、利润表和现金流量表。可悲催的是,尽管我上过《初级会计学》、《公司理财》、《投资学》云云,临近毕业我还是不懂这几张表。唯有自学耳……

说到商业银行,我们个人或者单位存到Bank里的钱,属于商业银行的资产还是负债呢?

当我们存了一笔钱后,作为“债主/有钱人”,我们想取钱的时候银行有必须兑现的义务,并且还要给我们利息,所以对商业银行来说,客户存款是它们的负债。尽管金库里多了钱,但却是负债。而银行给客户贷款,看上去是把钱拿出去给别人了,其实却是资产端的业务,是商业银行可以生息的资产。

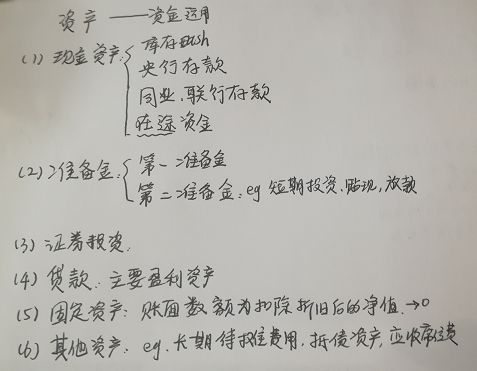

商业银行的资产端是资金运用端,包括现金资产、准备金、证券投资、贷款、固定资产等。

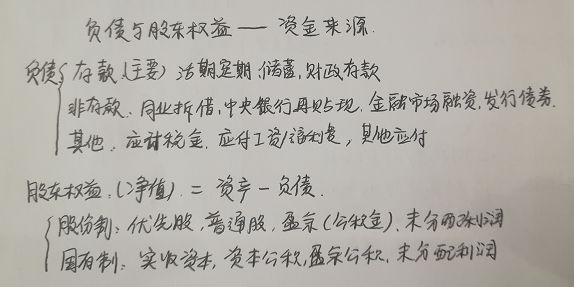

商业银行的负债与股东权益是资产金额来源。负债主要是接收的各种存款和融资债务、应付款等。所有者的权利利益可以看做总资本,包括实际所收资本、资本公积、未分配利润等。银行资本具有保护存款人和其他债权人不受损失、维护公众信心的作用,但并不是说资本越多越好,因为资本规模与股东利益之间有矛盾。但资本也不能太少,因为要接受巴塞尔协议等对资本充足率的监管要求。

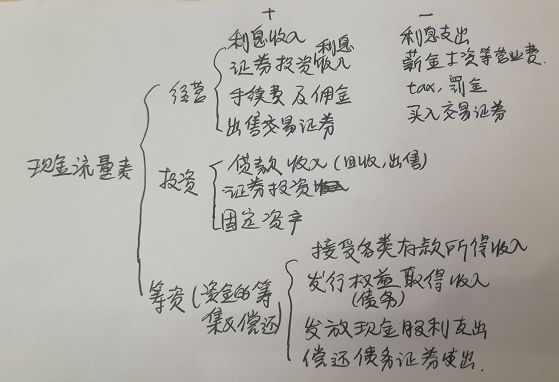

现金流量表也许是我对公司理财这门课的内容唯一印象了,只记得老师让我分析过现金流量表的三个方面:经营、投资和筹资。商业银行的经营现金流收入的大多数来自是利息、手续费和佣金、出售交易证券等。

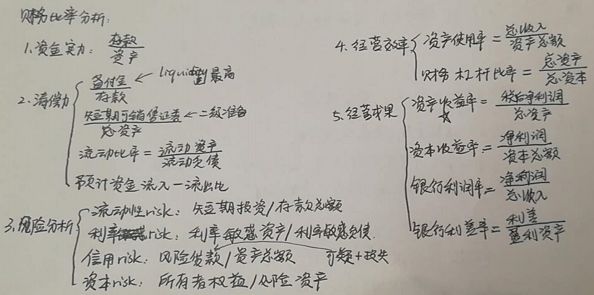

主要方法说来说去其实就等于那几种,什么纵向啦——财务比率分析,横向啦——同业比较分析,自己拆开来看啦——结构分析。比较重(繁)要(琐)的是财务比率分析,放张图大家随意感受一下。

财务比率分析主要是通过总资本、总资产、净利润、流动资产、流动负债、短期贷款等等指标,运用交叉组合、上下相比等方式,得到各种各样的比率。通过这一些比率与同业、标准或自身历史的对比,得出(看上去相当)专业的结论。

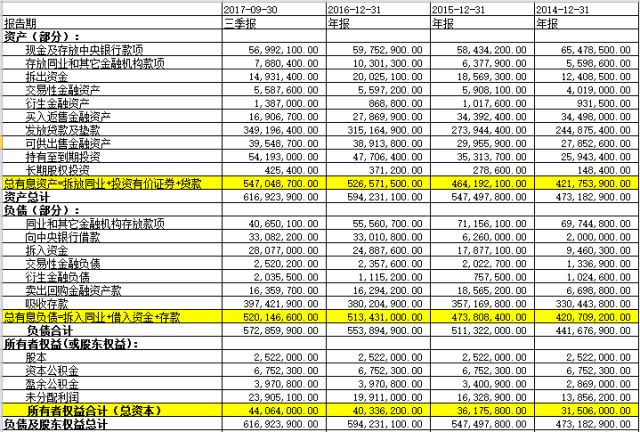

我知道你们肯定也看不下去,和我一样……所以我参照了中国人民大学出版社的《商业银行业务与经营》(第三版)第十四章:商业银行的业绩评价,第386页到第392页的“银行盈利能力分析案例”,用wind上Z银行4年的资产负债表和利润表的数据,“照葫芦画瓢”地“做实验”了……

然后我对2017年数据做了简单年化,就是前三季度的各项数据乘上3/4……(补充说明:我对报表的简化、年化处理均不够准确,分析也不充分,最终结论的正确性存疑。做实验仅仅是为了熟悉这种盈利分解的方法。)

从上表的计算结果能看出,分析的这4年,Z银行的资本收益率逐年呈现下降的趋势。

2014-2017年间资产收益率、资本乘数均有所下滑,导致资本收益率下降。资本乘数的下降意味着资本的杠杆作用减弱,资本充足率提高,不了解是否是近年来要求去杠杆的结果?

(2)由资产收益率=净利息收益率+净非利息经营收益率+净非经营收益率-所得税收益率,及上表数据得:

虽然所得税的税率近年来会降低,但是净利息收益率、净非经营收益率也下降了些,所以资产收益率总体下降。

课本上案例是净利息收益率净非利息经营收益率、净非经营收益率,所以课本得出结论“N银行的主要盈利来演是净利息收益率”。

和课本不同,我的案例里净非经营收益率(另外的收入)净利息收益率(利差)净非利息收益率(手续费和佣金)。

暂且推测有两种可能:一是我在数据简化时统计口径不对;二是另外的收入是包括表外业务收入的,近年来商业银行表外业务快速地发展,成为盈利来源的大头。

(3)由净利息收益率=有息资产的净利息收益率X有息资产占总资产比率,及有息资产近4年维持在高位不变的事实来看:

净利息收益率的下降根本原因是有息资产的净利息收益率的下降。而收益率下降可能是近年来“投资越来越难做”的一个表现。

Z银行的有息资产占比高达97%,而课本上案例的数据是60%,分析原因:一是我在数据处理时包括了应收账款而课本没有,应收账款约占总有息资产的10%,所以能平滑有息资产比重到80%左右;二是Z银行确实业务做得好,大部分资产都能拿去生息赚钱了。

净利息差额、来自净利息头寸的损益均下降的事实导致有息资产的净利息收益率的结论。这一步我还是没太弄懂,因为不明白“来自净利息头寸的损益”到底是什么鬼。

在纠结中我发现了自己的数据分析中有个巨大的BUG,也许细心的你早就发现了……

净利息差额=有息资产的利息收益率-有息负债的利息支付率很好理解,因为商业银行的大部分盈利来自利差,前者是放贷等业务的收益,后者就是拉存款等的成本,相减就是利润。

但来自净利息头寸的损益=净利息头寸占有息资产比率X有息负债的利息支付率就有点费解了。“头寸”可以简单理解为资金、款项。净利息头寸在课本里定义为总有息资产减总有息负债,实际上就是多出来的一部分已经募集但是还没有投资出去的资金。但为啥要将它比上总有息资产得出一个比率,再乘上利息支付率就是损益。我现在还稀里糊涂,希望各位看到的大神不吝赐教,先感谢了!

最后提示一下我的大BUG:按常理来说,商业银行募集来的资金应该比贷出去或者投资出去的多,也就是总有息负债总有息资产,净利息头寸为负,但是我处理的数据却是正的,所以肯定是我在数据处理的统计口径上出了问题。净利息头寸占有息资产比率、来自净利息头寸的损益应该是负数。但是我就是懒得改了嘻嘻嘻~~~(请允许我任性一回~)

本次李阿姨的学术小论文就写到这里啦,期待咱们下次再见!:)不见不散哦~~返回搜狐,查看更加多